Pour les gérants de SARL, déterminer la meilleure façon de se rémunérer peut s’avérer complexe. Entre les différentes options disponibles et les implications fiscales associées, il faut bien comprendre les procédures.

Le gérant peut opter pour un salaire fixe, versé régulièrement, ce qui permet une certaine stabilité financière. Il existe d’autres moyens, tels que les dividendes, qui peuvent offrir des avantages fiscaux intéressants. Chacune de ces méthodes présente des spécificités qu’il faut analyser attentivement pour optimiser sa rémunération tout en respectant les obligations légales et fiscales.

A lire en complément : Les clés pour réussir sa communication d’entreprise

Plan de l'article

Les différentes formes de rémunération pour le gérant de SARL

Comprendre les différentes formes de rémunération disponibles pour un gérant de SARL permet de faire des choix éclairés. La rémunération peut prendre plusieurs formes, chacune ayant ses propres avantages et inconvénients.

Rémunération fixe ou variable

La rémunération du gérant de SARL peut être fixée par les statuts de la SARL ou par une décision des associés. Elle peut inclure des éléments fixes, variables, ou une combinaison des deux. Cela offre une flexibilité pour adapter les revenus en fonction des performances de l’entreprise.

A voir aussi : Calcul du résultat : méthodes et étapes clés

- Rémunération fixe : stable et prévisible, idéale pour une planification financière à long terme.

- Rémunération variable : basée sur les performances ou les résultats de l’entreprise, elle peut inclure des primes ou des commissions.

Dividendes

Les dividendes constituent une autre forme de rémunération. Bien qu’ils soient soumis à l’impôt sur les sociétés (IS), ils peuvent offrir des avantages fiscaux en comparaison avec un salaire classique. Les dividendes dépendent des bénéfices réalisés et ne peuvent être distribués que si l’entreprise est rentable.

Modes de versement

La rémunération peut être versée par virement, chèque ou en espèce, selon les préférences du gérant et les pratiques de l’entreprise. Le gérant n’a pas le pouvoir d’augmenter seul sa rémunération ; cette décision revient à la collectivité des associés. Il faut maintenir une communication transparente et régulière avec les associés pour éviter tout conflit potentiel. Le choix entre ces différentes formes de rémunération doit être fait en tenant compte des implications fiscales et sociales, ainsi que des besoins financiers du gérant.

Les procédures pour fixer et verser la rémunération du gérant de SARL

Fixation de la rémunération

La rémunération du gérant de SARL peut être fixée de deux manières principales : par les statuts de la SARL ou par une décision prise en Assemblée Générale (AG). Les statuts définissent les règles internes de la société, incluant la rémunération du gérant, tandis que la décision en AG implique un vote des associés. Le gérant n’a pas le pouvoir d’augmenter seul sa rémunération ; cette décision revient à la collectivité des associés.

- Statuts de la SARL : définissent initialement la rémunération.

- Assemblée Générale : peut ajuster la rémunération en fonction des performances.

Versement de la rémunération

Le versement de la rémunération peut s’effectuer de plusieurs manières : par virement bancaire, chèque, ou exceptionnellement en espèces. Chaque méthode présente des avantages distincts en termes de traçabilité et de sécurité.

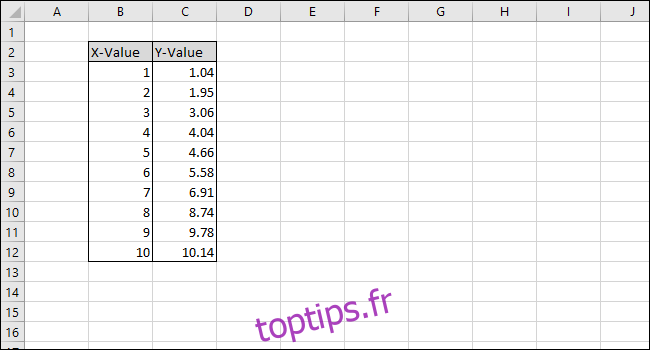

| Méthode | Avantages |

|---|---|

| Virement bancaire | Traçabilité et rapidité |

| Chèque | Preuve de paiement |

| Espèces | Solution de secours |

Décisions collectives et transparence

Les décisions concernant la rémunération doivent être prises collectivement et en toute transparence. La communication régulière avec les associés est essentielle pour éviter les conflits potentiels et assurer une gouvernance sereine. Retrouvez toutes les informations dans les documents législatifs et les statuts de la SARL pour garantir une gestion conforme et efficace.

Fiscalité de la rémunération

Le gérant de SARL est soumis à des régimes fiscaux distincts selon qu’il est associé ou non. Si le gérant est associé, sa rémunération est imposable au titre des bénéfices industriels et commerciaux (BIC). En revanche, si le gérant n’est pas associé, sa rémunération est déclarée dans la catégorie traitements et salaires.

- Gérant associé : imposition au titre des BIC

- Gérant non associé : imposition au titre des traitements et salaires

Les associés de la SARL peuvent opter pour le régime de l’impôt sur le revenu (IR) lors de la création de la société. Ce régime est cependant limité aux cinq premiers exercices. Passé ce délai, la société est automatiquement soumise à l’impôt sur les sociétés (IS).

Le régime social du gérant dépend aussi de son statut au sein de la SARL. Le gérant majoritaire bénéficie de la protection du régime des travailleurs non-salariés (TNS), tandis que le gérant minoritaire ou égalitaire a le statut d’assimilé salarié. Cette distinction a des conséquences directes sur les cotisations sociales et la couverture sociale.

| Statut du Gérant | Régime Social |

|---|---|

| Gérant majoritaire | Régime TNS |

| Gérant minoritaire ou égalitaire | Assimilé salarié |

Le gérant doit par ailleurs bénéficier d’une couverture sociale adéquate. Les charges sociales doivent être payées en fonction du régime applicable, ce qui représente un coût non négligeable pour la société.