Le gérant majoritaire d’une société est souvent confronté à des responsabilités administratives et financières complexes. Parmi celles-ci, le paiement des cotisations sociales occupe une place prépondérante. Celles-ci sont essentielles pour garantir une couverture sociale adéquate et éviter les sanctions légales.

Pour honorer ces obligations, le gérant doit suivre des procédures strictes et respecter des échéances précises. Le non-paiement ou le retard dans ces versements peut entraîner des pénalités substantielles. Il est donc fondamental pour le gérant de bien comprendre les mécanismes de calcul et les démarches à suivre afin d’assurer la pérennité et la conformité de l’entreprise.

A lire en complément : L'Importance des Experts en Recrutement pour les Agences de Digital Marketing

Plan de l'article

Le gérant majoritaire d’une SARL (société à responsabilité limitée) est soumis à des obligations spécifiques en matière de cotisations sociales. Il doit s’acquitter de ces charges auprès de la sécurité sociale des indépendants, qui regroupe l’ensemble des cotisations destinées à financer la protection sociale des travailleurs non-salariés.

Dans ce cadre, le gérant doit payer les cotisations URSSAF, qui couvrent diverses assurances : maladie, maternité, invalidité, décès, retraite et allocations familiales. Ces cotisations sont calculées sur la base de la rémunération du gérant ainsi que sur les éventuelles parts sociales détenues dans la société.

A lire en complément : Vente à emporter : utilisez des produits recyclables !

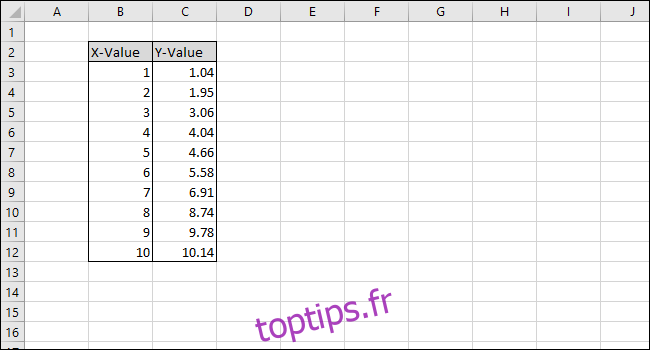

Pour s’acquitter de ses obligations, le gérant peut opter pour plusieurs méthodes de paiement :

- Prélèvement automatique : solution la plus répandue, elle permet d’éviter les oublis et de respecter les échéances.

- Virement bancaire : une alternative souvent utilisée par les gérants souhaitant plus de contrôle sur leurs flux financiers.

- Chèque : bien que moins courant, ce mode de paiement reste possible.

Le non-paiement ou le retard dans le versement des cotisations peut entraîner des pénalités financières et des poursuites judiciaires. En cas de liquidation judiciaire de la société, le gérant peut être tenu personnellement responsable des dettes sociales si les créanciers, dont l’URSSAF, n’ont pas été réglés.

En fonction de la situation, la procédure de surendettement peut offrir une solution pour étaler les remboursements et suspendre les procédures contentieuses. La loi n°2022-172 a étendu l’application de cette procédure aux dettes professionnelles.

Pour s’acquitter de ses obligations, le gérant majoritaire dispose de plusieurs méthodes de paiement des cotisations sociales. Le prélèvement automatique reste la méthode la plus courante, évitant ainsi les oublis et assurant le respect des échéances. Une autre option est le virement bancaire, qui offre davantage de contrôle sur les flux financiers.

En cas de difficultés financières, la procédure de surendettement peut offrir une solution temporaire. Cette procédure permet d’étaler les remboursements et suspend les procédures contentieuses, tout en cessant le cours des intérêts sur les emprunts bancaires. La loi n°2022-172 a récemment étendu cette procédure aux dettes professionnelles, offrant ainsi une bouffée d’oxygène aux gérants en difficulté.

| Méthode de paiement | Avantages |

|---|---|

| Prélèvement automatique | Éviter les oublis, respect des échéances |

| Virement bancaire | Contrôle sur les flux financiers |

| Chèque | Possible mais moins courant |

Le non-paiement des cotisations peut entraîner des pénalités financières et des poursuites judiciaires. Dans le cadre d’une liquidation judiciaire, l’URSSAF peut pratiquer une saisie des comptes bancaires de la société. Les créanciers doivent alors déclarer le montant de leur créance. En cas de non-règlement, le gérant peut être tenu personnellement responsable des dettes sociales. La Cour d’appel de Riom a jugé que le paiement des cotisations sociales incombe à la société, mais une mauvaise gestion peut renverser cette décision.

Suivre les procédures de paiement des cotisations sociales est essentiel pour éviter des complications juridiques et financières.

Le non-paiement des cotisations sociales peut avoir des répercussions sévères pour le gérant majoritaire. En cas de défaut de paiement, l’URSSAF peut pratiquer une saisie des comptes bancaires de la société. Cette procédure permet de récupérer les sommes dues directement sur les comptes de l’entreprise, souvent sans préavis.

En cas de liquidation judiciaire, les créanciers doivent déclarer le montant de leur créance auprès du liquidateur. Le gérant peut alors se retrouver personnellement redevable des dettes sociales si la gestion de l’entreprise est jugée fautive. La Cour d’appel de Riom a statué que le paiement des cotisations sociales incombe en premier lieu à la société, mais une mauvaise gestion peut mener à une responsabilité personnelle du gérant.

Procédures judiciaires et responsabilités

Si le gérant ne parvient pas à régulariser sa situation, il peut être cité devant le tribunal des affaires de sécurité sociale. Ce tribunal est compétent pour juger les litiges relatifs aux cotisations sociales. Le gérant risque alors des pénalités financières, voire une interdiction de gérer d’autres entreprises.

- URSSAF : peut saisir les comptes bancaires en cas de non-paiement.

- Tribunal des affaires de sécurité sociale : compétent pour juger les litiges relatifs aux cotisations sociales.

- Responsabilité personnelle : le gérant peut être tenu personnellement redevable des dettes sociales en cas de mauvaise gestion.

La procédure de surendettement peut offrir une solution temporaire en permettant l’étalement des remboursements et en suspendant les procédures contentieuses. La loi n°2022-172 a étendu cette procédure aux dettes professionnelles, offrant ainsi une protection supplémentaire au gérant majoritaire en difficulté financière.